カードローンに申し込む際、もっとも不安になるのが審査通過ではないでしょうか。

カードローンの審査に通りたい一心で、つい審査が甘いカードローンを探す人も多いでしょう。

今回は、大手消費者金融や銀行を中心に、実際に審査が甘いカードローンは存在するのか詳しく見ていきます。

審査に落ちてしまったときの対策についても参考になる情報をお届けしますので、ぜひ参考にしてください。

- プロミスやアコムなど、カードローン別の審査難易度がわかる

- カードローンの審査でチェックされるポイントがわかる

- カードローンの審査通過率をアップさせる方法がわかる

- 審査に落ちたときの対処法や注意点を知ることができる

カードローン審査が甘い貸金業者は実在するか?会社別に検証

結論からいうと、数あるカードローンのなかで”審査が甘いカードローン”は存在しません。

ただ、インターネットでカードローンに関するサイトを検索すると、「〇〇のカードローンは審査が甘い、厳しい」といった情報が出回っているのも事実です。

審査が甘い厳しいといった情報は、カードローン利用者の個人的な見解が出どころになっているだけで、根拠はありません。

利用者が「審査に落ちると思っていたが意外にも通過できた」と感じると、「審査が甘かった」などとコメントしているケースがほとんどです。

では、実際のところカードローンによって審査難易度が変わってくるのか、詳しく見ていきましょう。

プロミスの審査通過率は36%~37%

アプリローンや自動契約機で気軽に申し込めるプロミスですが、プロミスも決して審査が甘いわけではありません。

プロミスを運営しているSMBCコンシューマーファイナンスでは、定期的にマンスリーレポートを発行し、さまざまな経営指標を外部に公開しています。

経営指標のなかには「成約率」のデータもあり、2022年4月~5月の成約率を見ると36%~37%で推移していることがわかります。

プロミスに申し込んでも、約6割の人は審査落ちしていることになりますので、プロミスの審査が甘くないことがおわかりいただけるでしょう。

◆SMBCコンシューマーファイナンス/マンスリーレポート

| 2022年4月 | 2022年5月 | |

|---|---|---|

| 新規申込数 | 56,425件 | 65,562件 |

| 新規顧客数 | 20,940件 | 24,033件 |

| 成約率 | 37.1% | 36.7% |

ただし、プロミスの利用条件はそれほど厳しい内容ではありません。

パートやアルバイトなどの非正規雇用者でも、定期的な収入があれば申し込みもできますし、審査通過も可能です。

2022年の成年法改正では、成年は18歳からとなりましたが、プロミスは安定した収入があれば18歳からでも申し込めるようになっています。

20歳からしか申し込めないカードローンが多数あるなか、年齢条件については比較的柔軟といえます。

<プロミスの利用条件>

| 利用できる人の条件 | ・年齢18歳以上74歳以下 ・本人に安定した収入があること ・主婦や学生でもアルバイト・パートなど安定した収入のある場合は申込可 ※高校生(定時制高校生および高等専門学校生も含む)は申込不可 |

| 金利(実質年率)/限度額 | 4.5%~17.8%/最高500万円まで |

| 審査回答時間/即日融資可否 | 分/即日融資可(WEB、アプリ、自動契約機で即日借入れ可能) |

◆プロミス公式サイト

https://cyber.promise.co.jp/APD03X/APD03X05

アコムの審査通過率も40%前後と甘くはない

アコムも、株主などに対し業績データなどを公表しています。

アコムの公式データで審査通過率を見ると「37%~39%」であることがわかります。

ただし、さきほどご紹介したプロミスも同様なのですが、アコムの成約率は月によって若干変わります。

43%程度の成約率になる月もあり、成約率の平均は“ざっくり40%前後”といったところでしょう。

ただ、これらのデータを見るかぎり、アコムの審査も決して甘くはないことがわかります。

◆アコムマンスリーレポート

| 2022年4月 | 2022年5月 | |

|---|---|---|

| 新規申込数 | 55,343件 | 60,329件 |

| 新規顧客数 | 20,536件 | 24,058件 |

| 成約率 | 37.1% | 39.9% |

アコムの利用条件も、プロミスとほぼ同じです。

成人から申し込めますので、若年層でも収入があれば審査通過できる可能性はあります。

<アコムの利用条件>

| 利用できる人の条件 | ・成人以上(高校生を除く) ・安定した収入と返済能力を有していること ・アコムの審査基準を満たすこと |

| 金利(実質年率)/限度額 | 3.0%~18.0%/1万円~800万円 |

| 審査回答時間/即日融資可否 | 最短30分/即日融資可 (WEB、アプリ、自動契約機で即日借入れ可能) |

◆アコム公式サイト

https://www.acom.co.jp/lineup/overview/

アイフルは70%が審査落ちする月もある

アイフルのマンスリーレポートを見ると、アコムやプロミスと比較して、もっとも成約率が低い結果が出ています。

この記事が書かれたのは2022年の6月ですが、直近の2022年4月のデータを見ると、成約率は30%を切っていることがわかります。

実に7割のユーザーが審査落ちしていることになりますので、厳しい審査がおこなわれているのかもしれません。

ただし、あとで詳しく触れますが、審査落ちする人のなかには「書類を用意できない」「そもそも基本的な利用条件をクリアしていない」など、初歩的なミスで審査落ちしている人も多数存在します。

以下の利用条件をよく確認し、必要書類も不備なく用意すれば、本人の信用度次第では問題なく審査通過できるでしょう。

| 2022年4月 | |

|---|---|

| 新規申込数 | 67,193件 |

| 新規顧客数 | 19,752件 |

| 成約率 | 29.4% |

<アイフルの利用条件>

| 利用できる人の条件 | ・満20歳以上69歳まで ・定期的な収入と返済能力を有していること |

| 金利(実質年率)/限度額 | 3.0%~18.0%/1万円~800万円 |

| 審査回答時間/即日融資可否 | 最短60分/即日融資可 (WEB、アプリ、自動契約機で即日借入れ可能) |

◆アイフル公式サイト

https://www.aiful.co.jp/borrow/products/

レイクの審査通過率は非公開だが最短15秒で審査回答

レイクは、公式の成約率データを公開していません。

ただ、プロミスやアコム・アイフルなどの成約率が35%~40%前後だったことを考えると、レイクの審査通過率も40%前後と想定できるでしょう。

<レイクの利用条件>

| 利用できる人の条件 | ・満20歳以上70歳以下 ・安定した収入があること |

| 金利(実質年率)/限度額 | 4.5%~18.0%/1万円~500万円 |

| 審査回答時間/即日融資可否 | 最短15秒審査回答/即日融資可( WEB、アプリ、自動契約機で即日借入れ可能) |

公式サイト

https://lakealsa.com/cashing/condition/

レイクの審査は「最短15秒」で結果を確認できます。

ただし、審査回答が早いといっても、決して審査が緩いわけではありません。

レイクではコンピューターが信用情報機関のデータを自動的に収集し、スピーディーな手続きがおこなわれる一方で、厳正な審査も実施されています。

SMBCモビットのWEB完結申込は必要書類が厳しめ

SMBCモビットの成約率も非公開です。

下記の利用条件にもあるように、SMBCモビットの審査に通過するためにはSMBCモビットの審査基準を満たしていなければいけません。

ただ、残念ながらSMBCモビットの審査基準は公開されていません。

※一般的なカードローンの審査で見られるポイントについては、のちほど詳しく解説します。

<SMBCモビットの利用条件>

| 利用できる人の条件 | ・満年齢20歳以上74歳以下 ・安定した収入があること ・SMBCモビットの審査基準を満たしていること |

| 金利(実質年率)/限度額 | 3.0%~18.0%/1万円~800万円 |

| 審査回答時間/即日融資可否 | 最短60分/即日融資可 (WEB、アプリ、自動契約機で即日借入れ可能) |

公式サイト

https://www.mobit.ne.jp/kariru/conditions/index.html

ちなみにカードローン審査で懸念される「電話と郵送物」を回避して申し込みたいなら、SMBCモビットのWEB完結申込がオススメです。

WEB完結申込で手続きすれば、本人や勤務先にかかってくる電話を回避できるため、家族や職場に内緒でカードローンが利用できます。

ただしWEB完結申込を利用するには、以下の条件を満たしていなければいけません。

- 右記いずれかの口座を持っていること(三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行)

- 全国健康保険協会発行の社会保険証を持っていること(または組合保険証)

- 本人確認書類や収入証明書類を提出できること

楽天銀行カードローンは楽天会員のランクで審査優遇

楽天銀行カードローンの審査では、楽天会員のランクが加味されます。

詳細条件は明記されていませんが、楽天銀行の公式サイトを見ると「楽天会員のランクにより審査優遇する」といった文言が明記されています。

楽天会員のランクは、楽天経済圏のサービスを利用すればするほどアップするため、楽天銀行側としては「楽天会員のランクが高い=支払い能力のある人」と見なしてくれるのでしょう。

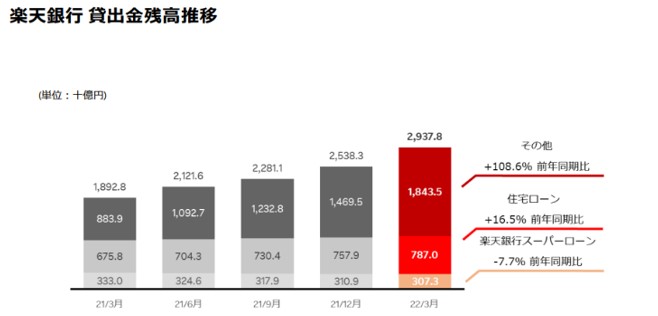

ただ、楽天銀行の最新決算資料を見ると、直近1年のカードローン融資残高は伸びていないことがわかります。

融資残高が伸びていない理由は定かではありませんが、資料を見るかぎり「審査を甘くして利用者数を伸ばし続けている」といった状態には見えません。

◆楽天グループ決算短信補足資料より/楽天銀行貸出金残高推移

引用:楽天銀行公式サイト

https://corp.rakuten.co.jp/investors/documents/results/

ちなみに、楽天銀行カードローンの審査は、保証会社が実施します。

楽天銀行カードローンの保証会社は、楽天カード株式会社とSMBCファイナンスサービス株式会社の2社です。

銀行カードローンはどこでも同じですが、審査は保証会社が実施します。

銀行の基本的な審査と保証会社の信用調査が二重でおこなわれるため、消費者金融カードローンよりは厳しい審査が実施されると考えてもいいでしょう。

<楽天銀行カードローンの利用条件>

| 利用できる人の条件 | ・満年齢20歳以上62歳以下 ・日本国内に居住していること ・勤労者で毎月安定した定期収入があること ・楽天カード株式会社、またはSMBCファイナンスサービス株式会社の保証が受けられること |

| 金利(実質年率)/限度額 | 1.9%~14.5%/最高800万円 |

| 審査回答時間/即日融資可否 | 最短翌日審査回答/即日融資不可 |

楽天銀行カードローン公式サイト

https://www.rakuten-bank.co.jp/loan/cardloan/details/

他社からの借り換えならじぶん銀行カードローンがオススメ

他社借入れがあり審査通過に不安を感じているなら、はじめからじぶん銀行カードローンを検討してみましょう。

じぶん銀行カードローンには、「借り換えコース」があります。

じぶん銀行カードローンの借り換えコースは、そもそも他社に借入れがある人を対象にしています。

返済能力さえ問題なければ、他社借入残高があっても審査通過は可能です。

ただし、じぶん銀行カードローンは、一般的なおまとめローンとは異なります。

カードローン契約後は、他社借入れを自分で返済する必要があります。

したがって、審査では「現在の他社借入額+じぶん銀行カードローンの融資額」の合計額を返済できるかどうかが判断されますので、その点は覚えておきましょう。

ちなみに、じぶん銀行カードローンの審査は保証会社のアコムが実施します。

アコムで延滞しているようなユーザーは、審査通過が難しいかもしれません。

<じぶん銀行カードローンの利用条件>

| 利用できる人の条件 | ・契約時の年齢が満20歳以上70歳未満 ・安定継続した収入があること ・アコム株式会社の保証が受けられること |

| 金利(実質年率)/限度額 | 【金利】 ・通常…1.48%~17.5% ・誰でもコース…1.38%~17.4% ・借り換えコース…0.98%~12.5% 【限度額】 ・通常/誰でもコース…10万円~800万円 ・借り換えコース…100万円~800万円 |

| 審査回答時間/即日融資可否 | 最短翌日審査回答/即日融資不可 |

じぶん銀行カードローン公式サイト

https://www.jibunbank.co.jp/products/loan/detail/

オリックス銀行カードローンは2社どちらかの保証会社で審査通過できる

オリックス銀行カードローンの審査も、他行の銀行カードローンと同じく保証会社が実施します。

ただし、オリックス銀行カードローンの保証会社は、オリックス・クレジット株式会社と新生フィナンシャル株式会社の2社です。

両方の保証会社がひとりのカードローン契約を保証するのではなく、どちらかの会社が保証する流れとなります。

つまり、どちらかの会社の審査に通過できれば、オリックス銀行カードローンを利用できることになります。

「オリックスクレジットでは審査NGだったが、新生フィナンシャルでは審査通過できた」といったこともあり得ますので、審査通過の可能性は高いといえるでしょう。

<オリックス銀行カードローンの利用条件>

| 利用できる人の条件 | ・申込時の年齢が満20歳以上69歳未満 ・原則、毎月安定した収入があること ・日本国内に住んでいること(外国籍の場合は、永住者または特別永住者であること) ・オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられること |

| 金利(実質年率)/限度額 | 1.7%~17.8%/最高800万円 |

| 審査回答時間/即日融資可否 | 最短翌日審査回答/即日融資不可 |

◆オリックス銀行カードローン公式サイト

https://www.orixbank.co.jp/personal/cardloan/account.html

中小消費者金融のセントラルでもブラックは借りられない

消費者金融カードローンに申し込む人のなかには、「中小消費者金融は審査が甘い」と思っているケースがあります。

しかし、それは間違いです。

あとで触れますが、消費者金融は規模によらず、貸金業法で「返済能力の調査」が義務づけられています。

そのため、中小消費者金融のセントラルでも、審査基準をクリアしないかぎり審査通過はできません。

ましてや、債務整理をした人や他社で延滞しているなど、一般的に「ブラック」と呼ばれる人は審査落ちの可能性が高いといえるでしょう。

<セントラルの利用条件>

| 利用できる人の条件 | ・20歳以上で定期的な収入と返済能力があること ・セントラルの審査基準を満たしていること |

| 金利(実質年率)/限度額 | 4.8%~18.0%/1万円~300万円 |

| 審査回答時間/即日融資可否 | 最短即日審査回答/即日融資可 (WEBから平日14時までの手続きで即日借入れ可能) |

◆セントラル公式サイト

https://011330.jp/kashitsuke.html

対面審査のエイワは独自の審査基準で有名

中小消費者金融のエイワは、対面審査を必須とする消費者金融です。

いまや、ほとんどの消費者金融がWEBや自動契約機など、無人審査をメインとしています。

対面審査を必須としているエイワなら、人柄などを見て判断してもらえる可能性があります。

ただし、人柄を見てもらったとしても、信用情報にネガティブな情報が登録されていると審査通過はできません。

ちなみに、エイワの公式サイトには「毎月5万円のアルバイト収入があれば、最大20万円までの申し込みが可能です」と書かれています。

少額でも収入が安定しているなら、審査通過できる可能性は高いといえるでしょう。

- 他社で断られたのですが、借りられますか?

-

現在の状況をご確認させて頂き、ご融資を検討します。 また、「借入診断」にて簡単な項目の記入でお借入れについて診断頂けます。

<エイワの利用条件>

| 利用できる人の条件 | 本人に安定継続した収入があること |

| 金利(実質年率)/限度額 | ・10万円未満…19.9436% ・10万円以上…17.9507% ・限度額…1万円~50万円 |

| 審査回答時間/即日融資可否 | 最短即日審査回答/即日融資可 (来店融資が必須だが即日借入れ可能) |

◆エイワ公式サイト

フクホーは10万円未満の少額融資にも対応

一般的には、低金利のローンより金利が高いローンのほうが、審査通過の可能性は高い傾向にあります。

その点、大阪にあるフクホーには「10万円までの融資で金利20%」のコースが用意されています。

高金利を設定している貸金業者のなかには、貸し倒れリスクが高いことを承知で融資しているケースもあります。

フクホーでも返済能力がない人への融資は行われていませんが、他社で断られても10万円までの融資なら再チャレンジできる可能性はありそうです。

<フクホーの利用条件>

| 利用できる人の条件 | 20歳以上で安定した収入があること |

| 金利(実質年率)/限度額 | 7.3%~20.0%/5万円~200万円 |

| 審査回答時間/即日融資可否 | 最短即日審査回答分/即日融資可 (来店、または振込キャッシングで即日借入れ可能) |

◆フクホー公式サイト

カードローン審査が甘くない理由を詳しく解説

ここで、カードローンの審査でチェックされるポイントを見ながら「審査が甘くない理由」を深堀りしてみたいと思います。

消費者金融は、慈善事業でお金を貸しているわけではありません。

ユーザーに融資をおこない、金利手数料で儲けを出しています。

返済能力のない人に融資をしてしまうと、金利手数料どころか元金分の損害が発生します。

一見すると「誰でも借りられそうなイメージ」を持ってしまう消費者金融ですが、実のところ決して審査は甘くありません。

カードローンの審査で見られる5つのポイント

カードローン審査の項目は非公開です。なぜなら、審査項目を公開してしまうと虚偽の申し込みが発生するからです。たとえば「勤続年数をチェックしますよ」と公開してしまうと、職を転々としている人でも”勤続3年”とウソをついて申し込むケースも出てくるでしょう。

ただ、カードローンの利用条件を見ると、おおよその審査チェックポイントは見えてきます。カードローンの審査でチェックされるのは、おもに以下5つの項目です。

- 年齢など利用者条件

- 収入の安定度

- 他社借入額と返済状況

- 信用情報機関や社内の利用者データ

- 本人確認書類や収入証明書類の中身

1.年齢など利用者条件

カードローンの商品概要書を見ると、かならず年齢条件が記載されています。

利用できる人の年齢条件のほとんどは「20歳~65歳」となっており、審査では年齢条件に合致しているかどうかが見られます。

たとえば“利用条件が20歳以上“となっているのに18歳や19歳で申し込んだり、”利用年齢の上限は65歳まで“なのに66歳で申し込んだりすると、確実に審査落ちします。

ちなみに高齢者で年金収入があったとしても、一般的なカードローンは「69歳まで」が申し込める年齢の限界です。

70歳を迎える前にカードローンに申し込めなくなるのは、年齢が高くなればなるほど死亡するリスクが高くなるためです。

カードローンの契約者本人が死亡してしまうと、お金を貸した側の消費者金融や銀行は、元金と利息を回収できないため大きな損害を被ってしまいます。

2.収入の安定度

つぎの重要な審査チェックポイントは、収入の安定度です。

消費者金融や銀行が見る収入の安定度は、年収の多さではなく「毎月決まった日に定額収入があるかどうか?」です。

カードローンの審査では、年収と支出のバランスで融資限度額が決まります。

さきほどのエイワの例にあるように、毎月5万円でも収入があれば返済できる範囲内で審査通過も可能です。

一方、年収が多くても毎月の収入が不安定な人は、審査落ちしてしまう可能性が高くなります。

個人事業主が、ローンやクレジットカードの審査に落ちてしまうケースが多いのは「収入が安定しない」と見られてしまうからです。

3.他社借入額と返済状況

他社借入額と現在の返済状況も、重要なポイントです。

あとで触れますが、消費者金融おすすめや銀行カードローンは、他社借入額が年収の三分の一を超えていると審査通過が難しくなります。

「借入れは年収の三分の一まで」の考え方は法律で決められている内容でもありますが、一般的には年収の三分の一の借金があると、返済不能に陥るケースがほとんどです。

審査では、他社借入れ額を自己申告する必要がありますし、信用情報機関の照会でも他社融資額はかならずチェックされます。

4.信用情報機関や社内の利用者データ

消費者金融や銀行、そして銀行カードローンの審査をおこなう保証会社は、以下の信用情報機関に加盟しています。

- CIC…消費者金融やクレジットカード会社が加盟(保証会社も含む)

- JICC…消費者金融やクレジットカード会社が加盟(保証会社も含む)

- KSC…おもに銀行が加盟

カードローンに申し込むと、コンピューターが自動的に上記信用情報機関のデータを照会し、万一ネガティブな情報が記録されていると審査落ちすることがあります。

- 年収の三分の一を超える他社ローンの借入額

- 異動情報(長期延滞や保証会社の代位弁済(※)情報)

- 自己破産や個人再生など債務整理の履歴

※代位弁済とは…ローン契約者が返済できなくなったときに、保証会社が代わりに返済すること

審査時には、信用情報機関への照会と同時に社内データも照会されます。

消費者金融や銀行・保証会社は、自社の利用者データを一定期間保有しています。

保有期間は明らかにはされていませんが、過去の延滞記録などが残っていると審査通過は難しいかもしれません。

5.本人確認書類や収入証明書類の中身

必要書類の中身も、審査では重要なポイントです。

以下にプロミスの申し込みに必要な書類についてまとめていますが、必要書類の条件を満たしていないと確実に審査落ちします。

極端な例をあげると「運転免許証が用意できない」といったケースです。

提出する書類が有効期限切れだったり、虚偽の記載があったりすると審査通過はできません。

書類を用意する際には、“記載内容が正しいか”“最新の書類か”をよく確認してから提出するようにしましょう。

<プロミスの申し込みに必要な書類※WEB申込/郵送物なしでの手続きの場合>

| 【金融機関でかんたん本人確認の場合】 ◆契約者の氏名、生年月日、現住所を証明できる以下いずれか1点の書類 ・運転免許証(経歴証明書も可) ・パスポート(現在の居住地住所が記載されているもの)・マイナンバーカード(通知カードは不可) ・在留カード/特別永住者証明書 ※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。 ◆上記書類に記載された自宅住所と実際の自宅住所が異なる場合は、現在の居住地が記載された以下いずれかの書類(発行日から6か月以内のもの)が必要 ・公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの) ・住民票の写しまたは住民票の記載事項証明書 ・国税または地方税の領収書、もしくは納税証明書 ・社会保険料の領収書 |

年収や他社借入れ額によっては、収入証明書の提出も必要になります。

以下も参考にしてください。

<プロミスで収入証明書の提出が必要になるケース>

| ◆以下の条件に該当する場合は収入証明書類の提出が必要 ・希望の借入額が50万円を超える場合 ・希望の借入額と他社利用残高の合計が100万円を超える場合 ・申込時の年齢が19歳以下 ◆収入証明書の例(以下書類から1点) ・源泉徴収票(最新のもの) ・確定申告書(最新のもの) ・税額通知書(最新のもの) ・所得(課税)証明書(最新のもの※収入額と所得額の記載があるもの) ・給与明細書(直近2か月分)+賞与明細書(直近1年分) ※賞与明細書がない場合は直近2か月分の給与明細書が必要 |

https://cyber.promise.co.jp/APD01X/APD01X02

消費者金融審査が甘くないのは貸金業法があるため

カードローンの審査が厳しいのは、貸金業法で決められたルールが関係しています。

2006年に改正された貸金業法では、過剰融資から発生する自己破産や自殺などを防止するため、融資時の返済能力の調査が義務づけられています。

「審査をしない」または「十分な返済能力調査をしないまま融資する」となると、貸金業者は罰則を受けますので、安易な審査で融資することは絶対にありえません。

審査では、上記でお伝えした年収や他社借入状況など、返済能力に関係する項目は特に厳しく審査されます。

参考までに、貸金業法の一部を抜粋していますのでご覧ください。

貸金業法第13条より

(返済能力の調査) 第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。 2 貸金業者が個人である顧客等と貸付けの契約(極度方式貸付けに係る契約その他の内閣府令で定める貸付けの契約を除く。)を締結しようとする場合には、前項の規定による調査を行うに際し、指定信用情報機関が保有する信用情報を使用しなければならない。

e-GOW法令検索:貸金業法

銀行カードローンは過剰融資の自粛で審査が厳しい

銀行カードローンは、貸金業法の対象ではありません。

しかし、貸金業法の改正で消費者金融を取り巻く事情が厳しくなり、消費者金融を利用していたユーザーが銀行カードローンに流れる事態が続いていました。

結果、今度は銀行カードローンの過剰融資が社会問題化し、現時点では以下の自主規制がおこなわれています。

- 年収の三分の一を超えての融資を控える

- 一定の限度額を超えた場合、収入証明書の提出を義務づける

- 利用者を煽るような誇大広告を禁止する

参考までに、全国銀行協会の公式サイトにも自主規制に関するガイドラインが明記されていますので、こちらもご覧ください。

◆銀行カードローンに関する全銀協の取組みについて/一般社団法人全国銀行協会

平成29年3月16日開催の理事会において「銀行による消費者向け貸付けに係る申し合わせ」(以下「申し合わせ」という。)を決定し、同日公表

| 配慮に欠けた広告・宣伝 の抑制 | ・銀行による貸付がお客さまにとって過剰な借入とならないための配慮に欠けた表示等を行わないよう努める。 ・広告・宣伝の中でお客さまの過剰な借入に対して注意喚起を行っていく等、多重債務の発生抑制にも努める。 |

| 健全な消費者金融市場の形成に向けた審査態勢等 の整備 | ・年収証明書や自ら保有するお客さまの情報等によって、お客さまの収入状況や返済能力をより正確に把握することに努める。 ・信用情報機関の情報等を活用するなどして、自行・他行カードローン、貸金業者の貸付を勘案して返済能力等を確認するよう努める。 |

引用元:https://www.zenginkyo.or.jp/fileadmin/res/news/news290612.pdf

中小消費者金融ならブラックでも審査通過できる!はウソ

先ほども簡単に触れましたが、消費者金融に申し込む人のなかには「中小や零細の消費者金融は審査が甘いと」誤った認識を持っている人がいます。

たしかに、大手と比較して中小の消費者金融は柔軟な審査をしてくれます。

しかし、審査の方法や基準が大手と違うだけで、決して審査が甘いわけではありません。

事実、中小の消費者金融カードローンに申し込んでも審査に落ちる人は多数います。

カードローン審査に通過できた人や落ちた人の口コミ

ここからは、実際に消費者金融カードローンに申し込んだ人の口コミなどをみていきましょう。

プロミスやアコムなど、大手消費者金融の審査に落ちた人や審査通過できた人の特徴も見えてきますので、ぜひ参考にしてください。

他社同時申し込みと虚偽申告が原因?プロミスの審査に落ちたケース

以下はYahoo知恵袋に寄せられた質問です。

プロミスの審査を受けて落ちました。思い当たるのは電話での審査の時、今まで住んでいた住所を適当に言った事、給料日を間違えて言った事だと思うのですが、これで審査落ちしますか?他に何か理由がありますか?あと転職して2か月くらいです。CICには事故情報無しです。申し込み情報は4件くらいだと思います。

引用元:Yahoo!知恵袋

プロミスの審査に落ちたとのことですが、この審査落ちのケースでは以下の要因が考えられます。

- 嘘の住所で申し込んだ

- 勤続年数が短い

- 他社同時申し込みが4件もある

嘘の情報で申し込むと、確実に審査落ちの原因になります。

必ず身分証明書と実際の居住地、そして申し込み情報が同じかどうか確認してから申し込むようにしましょう。

勤続年数が短くてもアコムの審査に通過したケース

以下のようにフリーターで勤続年数が短いひとでも、審査通過できた例もあります。

先日、アコムで申請の手続きをしましたが、その際職業や勤務年数を訊かれましたが、てきとうに答えました。それでも審査を通過し、最大50万円まで融資できました。(ちなみに現在、フリーターで職をてんてんとしています。借金等はありません。)

引用元:ヤフー知恵袋

プロミスで審査落ちしたケースと違うのは、他社申し込みがない点です。

このように、ほぼ同じ属性でも申し込むカードローンが違うと、審査結果が変わるケースもあります。

申し込んでみないとわからないことも多いため、悩んでいるなら思い切って申し込んでみることをオススメします。

クレジットカードのキャッシングが無理ならレイクも審査落ち

他社借入額が多すぎると、カードローン審査に落ちるケースもあります。

クレジットカードのリボ払いも、審査ではチェックされます。

クレジットカードで今以上にキャッシングできない場合は、新規のカードローンに申し込んでも審査落ちする可能性は高いでしょう。

レイクの審査も落ちました。どこか今日中にバレずにカネ借りれる方法ありませんか?銀行口座はありますが、キャッシュカード、通帳は持っていません。現在クレカを持っていて、キャッシング枠でリボ払い10万極度額上限に達していて、もうキャッシングは出来ません。ダメ元で、キャッシング枠の増額申請をしていますが、100%無理でしょう。何か今日中に現金を手に入れられる方法教えて下さい。

引用元:ヤフー知恵袋

少額ならアイフルで借りられた

融資額が少額でも、厳正な審査は実施されます。

一方、年収が少なくても、返済できる範囲内で少額なら借りられる場合もあります。

「毎月の手取りが少ないから借りられないかも…」と思わずに、少額でも毎月の収入が安定しているなら、申し込んでみる価値はあるでしょう。

アイフルや、SMBCモビットは額によって審査通る、通らないはありますか?ちなみにアイフルで3万円借りた時は電話も会社に行かずに借りられました。SMBCモビットでも5万円以下で借りたいのですが、通るのでしょうか。会社に電話は行ってほしくないです。

引用元:ヤフー知恵袋

じぶん銀行カードローン個人事業主に厳しい?

個人事業主の審査は、どのカードローンでも厳しめです。

個人事業主はサラリーマンよりも年収が多いケースもありますが、長期的にみると収入が不安定とみなされるためでしょう。

事実、以下のように一定以上の収入があっても、じぶん銀行カードローンの審査に落ちる例が報告されています。

ただし、個人事業主がすべてのカードローンで審査落ちするかというと、そうではありません。

じぶん銀行以外の銀行ローンや消費者金融のカードローンなど、審査通過できるケースはいくらでもあります。

au自分銀行カードローンの審査基準ってなんだと思いますか?腹立ってます。私は、開業してから10年近くなる個人事業主です。自分で言うのもなんですが、そこそこ稼がせていただいております。先日、コンビニATMで銀行の口座からお金を下ろそうとしたら、キャッシュカードが割れてしまっていて使えませんでした。銀行の窓口に行く時間もしばらくないので、その間、すぐに借りられる消費者金融で借りようと色々と調べていましたら、auじぶん銀行というものがあったので、長年auの携帯とau光も利用しているので、そこに決めました。もちろん、一度も滞納したこともありませんし、他の支払いも遅れたことはありません。家は持ち家で中古ですが一括購入したのでローンもありません。消費者金融を利用したこともありません。結果、審査落ちでした。

引用元:ヤフー知恵袋

【雇用形態別】カードローン審査の対策方法

雇用形態によっても、審査通過率は変わってきます。

一般的には、非正規雇用者よりも正社員や公務員などの正規雇用で働いている人のほうが、社会的安定度や年収も高いため審査通過率も高くなります。

そこで、雇用形態別で審査通過するためのポイントや注意点をまとめてみましたので、こちらも参考にしてください。

- 無職が申し込めるカードローンは存在しない

- パートやアルバイトは毎月の収入が安定しているなら申し込める

- 派遣社員は実際に仕事をしているかどうかが審査通過のポイント

- 契約社員は勤続年数に注意する

- 日払いバイトや業務委託社員は審査通過が難しい

無職が申し込めるカードローンは存在しない

無職でお金がないとき、やむを得ずカードローンに頼るケースもあるでしょう。

しかし、ほぼすべてのカードローンの利用条件は「本人に安定した収入があること」と決められています。

そのため、無職の人は配偶者や親に収入があっても、審査通過は難しいでしょう。

特例として、配偶者の同意を得て借入れができる“配偶者貸付”が利用できる貸金業者は存在します。

公式サイトの利用条件を確認し、専業主婦でも利用できるか確認してから申し込むようにしましょう。

パートやアルバイトは毎月の収入が安定しているなら申し込める

パートやアルバイトなど。非正規雇用で働いているひとでも、毎月の収入が安定しているなら審査通過は可能です。

ただし、借りられる金額は年収と他社借入額によって変わりますので、年収が少ないと契約限度額は少額になるかもしれません。

ちなみに、カードローンに申し込むときの理想の勤続年数は6ヶ月以上です。

新卒のケースを除き、働き始めて間もない場合、審査落ちすることもありますので注意が必要です。

派遣社員は実際に仕事をしているかどうかが審査通過のポイント

派遣社員のなかには、派遣登録だけして実際には就業していない人もいるでしょう。

派遣社員の審査では、原則給料を支給している派遣会社に確認がはいるケースがほとんどです。

なかには、派遣会社からの給与明細を提出するように求められるかもしれません。

そのため、登録だけして実際に働いていない派遣社員の場合、審査通過はできないでしょう。

契約社員は勤続年数に注意する

契約社員も非正規雇用の部類にはいりますが、一定期間以上の勤続年数があるなら審査通過は可能です。

ただ、カードローンごとに勤続年数の基準は異なりますし、情報も非公開です。

一般的には、派遣社員やパートアルバイト同様に6ヶ月以上の勤務が理想です。

本人の信用調査次第では、勤続6ヶ月未満でも審査通過できることもありますし、逆に6ヶ月以上勤務していても審査に落ちることもあります。

日払いバイトや業務委託社員は審査通過が難しい

登録制のアルバイトや日払いバイト、または業務委託スタッフとして働いている人は、カードローンの審査に落ちる可能性が高くなります。

なぜなら、日雇い労働者や委託スタッフは収入が安定しないと見なされるためです。

さらに、日払いスタッフを抱えている企業のなかには、勤務しているスタッフ名を管理していないケースもあります。

カードローンの審査で勤務先への在籍確認が必要になった際、勤務先の担当者が「〇〇のような社員はおりません」と回答してしまうと、審査に落ちる可能性が高くなります。

カードローンの審査に通りたいなら、アルバイトでもいいので月給制で働くことをオススメします。

カードローンの審査通過率をアップさせる方法

カードローンの審査通過率アップには、基本的な利用条件を確認する以外にも、いくつかのコツがあります。

いまからご紹介する審査通過のコツを覚えておくだけでも、審査通過率を上げられるかもしれません。

- 事前の簡易診断で借入れ可能かチェックする

- 在籍確認の電話など不安なことは事前に相談する

- 金利の高いローンから申し込む

- 連絡がつく状態にしておく

事前の簡易診断で借入れ可能かチェックする

消費者金融や銀行カードローンの公式サイトには、「簡易診断」のページがあります。

本申込をするまえに、簡易診断でおおよその審査結果がわかりますので、事前にチェックしてから申し込むようにしましょう。

簡易診断では、年収と他社借入れ件数と借入額、そして年齢などを入力します。

個人信用情報の調査はおこないませんが、年収が極端に少なかったり、他社借入れが多かったりすると「申し訳ございませんが、この診断ではご融資できるかどうかわかりませんでした」といった表示が出ます。

一方、審査通過できる可能性が高い場合は「ご融資できる可能性があります」という主旨のメッセージが出ます。

いずれも信用情報機関のデータを照会する前の結果ですので、本審査で「審査落ち」または「審査通過」といったこともありえます。

審査通過の目安でしかありませんが、おおよその見当はつくでしょう。

在籍確認の電話など不安なことは事前に相談する

審査で不安な点があるなら、あやふやな状態で申し込むのは避けましょう。

申し込む前に、カードローンのコールセンターに電話をして問い合わせるようにしてください。

たとえば、以下のような不安があるなら、なんらかのアドバイスがもらえるかもしれません。

- 銀行や消費者金融で借入れがあるが、審査通過できるだろうか?

- 正社員ではないが申し込んでも大丈夫?

- 職場に電話をしてほしくない理由があるが、書類での確認に切り替えてもらえないか?

たとえば、SMBCモビットの公式サイトを見ると、審査時の在籍確認に関し「ご相談してもらえれば書類での確認に切り替え可能」といった主旨の記載があります。

不安な思いを抱えながら申し込んでも、審査落ちの可能性が高まるだけです。

疑問点は事前にクリアにして、自信をもって申し込むようにしましょう。

<SMBCモビット公式サイト/よくある質問より>

- 勤務先に連絡することはありますか?

-

勤務先への連絡について、新規お申込の際、お勤めされていることの確認のためお電話します。※お客さまのプライバシーには十分配慮し、オペレーターの個人名にておかけしますのでご安心ください。 ※お電話での確認が難しい場合は、必要書類のご提出による代替確認もできますのでご相談ください。

金利の高いローンから申し込む

さきほどの中小消費者金融のところでもお伝えしましたが、一般的には金利が低いカードローンより金利が高いローンのほうが、柔軟な審査をする傾向があります。

金利が低いカードローンは1件の利益が少ないため、万一返済不能に陥った場合の損害は非常に大きな額となります。

一方、金利が高いローンは1件あたりの利益も多いため、利用者の数%程度が貸し倒れになっても利益は残ります。

金利が低い銀行カードローンのなかには、申し込み資格は正社員のみとしているところもありますが、消費者金融は雇用が安定しない「パートアルバイトでも申込可」としているケースがほとんどです。

金利が高い消費者金融は、一定数の貸し倒れが起きることを想定して融資していると考えてもいいでしょう。

どうしても審査通過したいなら、金利10%以下の銀行カードローンよりも、利息制限法の上限金利である20%の金利手数料で借りられる消費者金融を探してみることをオススメします。

連絡がつく状態にしておく

カードローンの申し込みが完了すると、本人や勤務先に電話がかかってくることがあります。

電話の主旨は、「申し込み意志の確認」や「在籍確認」です。

カードローンの申し込みが終了した日から審査が終わるまでの間は、電話がかかってくる可能性が高くなります。

「連絡がつかないために審査に落ちた」といったことがないように、すぐに連絡が取れる状態にしておきましょう。

<レイク公式サイトよくある質問より>

- 申込みしたときに、自宅や会社に連絡が入るのですか?

-

審査の際にご自宅やお勤め先へ確認のご連絡をおこなう場合があります。 お客さまのプライバシーには十分な配慮をし、ご本人さま以外には当社の社名や「レイク」という名称はお出ししません。非通知もしくは発信専用の番号で、担当者の個人名にてお電話をおかけしていますので、ご安心ください。

カードローン審査に通らない時の対策と注意点

最後に、カードローンの審査に落ちてしまったときの対策についてもお伝えしておきます。

審査に落ちたからといって、慌てて対策もせずに他社カードローンに申し込むのは危険です。

審査落ちの理由は教えてはもらえませんが、いくつかの対策はあります。

- 信用情報を確認する

- 再申込は前回から6ヶ月後にする

- 他社借入れ額を減らす

- 金融事故をおこした保証会社の銀行カードローンは避ける

- 他社借入れが多いときはおまとめローンを検討する

- 必ず借りれる!極甘審査などの業者はヤミ金業者の可能性大

自分自身の信用情報を確認する

カードローンの審査に落ちたとしたら、おそらく信用情報機関にネガティブな情報が登録されている可能性が高いでしょう。

そのため、審査落ちした場合は他社に申し込むまえに、信用情報機関の本人開示サービスをを利用し、まずは自分の情報を確認することをオススメします。

◆CIC 本人開示

◆JICC 本人開示

◆KSC 本人開示(全国銀行個人信用情報センター)

再申込は前回から6ヶ月後にする

カードローンの申し込み履歴は、信用情報機関に6ヶ月間残ります。

具体的には申し込み履歴が信用情報機関に残るのではなく、消費者金融や保証会社が信用情報を照会した履歴が残ることになります。

過去の照会履歴は、信用情報機関に加盟している貸金業者も閲覧可能です。

照会履歴だけが残りローンの契約履歴がないと「審査に落ち続けている人」とみなされる可能性が高くなるでしょう。

審査に落ちたあとで他社ローンに申し込む場合は、前回申し込みから6ヶ月以上経過してからにしたほうが無難です。

他社借入れ額を減らす

信用情報機関にネガティブな情報がないのに審査に落ちたのなら、他社借入れが多すぎた可能性があります。

新規のカードローンに申し込もうとしている状態で、他社を返済するのは難しいかもしれません。

それでも、親や知人にお金を借りて他社借入れを返済したほうが、審査通過の可能性はアップします。

少なくとも、年収の三分の一以上の借金があるなら、三分の一以下になるまで返済してから申し込むと審査通過できるかもしれません。

金融事故をおこした保証会社の銀行カードローンは避ける

銀行カードローンの審査は保証会社が実施します。

銀行カードローンにより保証会社は異なりますが、ほとんどの保証会社はアコムやプロミス(SMBCコンシューマーファイナンス)などの消費者金融が業務を担います。

そのため、過去に保証会社が扱うカードローンやクレジットカードで金融事故を発生させたことがある場合は、申し込みを避けたほうがいいでしょう。

保証会社は、消費者金融だけではなくクレジットカード会社の場合もあります。

審査通過率をあげたいなら、「これまで取引をしていない」または「良好の取引をしていた」保証会社が絡むカードローンに申し込むようにしましょう。

他社借入れが多いときはおまとめローンを検討する

他社借入れが影響して新規のカードローンが利用できないなら、おまとめローンを利用する方法もあります。

おまとめローンは「借入れは年収の三分の一」と決められている総量規制のルールには該当しません。

そのため、すでに年収の三分の一以上の借入れがある場合でも、返済能力さえ問題なければ審査通過できるかもしれません。

ただし、おまとめローンを契約したあとは返済専用ローンとなる点に注意が必要です。

一般的なカードローンのように「借りたり返したり」といったことはできません。

必ず借りれる!極甘審査などの業者はヤミ金業者の可能性大

審査に落ちても、以下のような広告を出す貸金業者に申し込むのは絶対にやめましょう。

なぜなら、「審査なしで融資できる」「ブラックでもOK」などと広告する業者は、ヤミ金などの違法業者である可能性が高いからです。

下記は、日本貸金業協会が定める「広告審査に係る基準」の例ですが、まさに以下のような広告を出している業者は危険です。

- 他店利用者大歓迎、 借金で困っている方、失業中の方

- 他店で断られた方、多重債務一本化、50 万円以上どなたでも

- 当社で一本化、必ず貸します、名刺 1 枚でご融資OK

- 年齢不問、無条件、無審査で○○万円、借入れができない方・借入れが困難な方

- 当社がだめならあきらめて下さい、無理と思わず相談下さい

- 簡単審査、簡易審査、ラクラクキャッシング

- ブラック可、無理と思わず相談下さい、破産歴のある方でも大丈夫

- 他店で債務整理した方も大歓迎、リセットOK

参考:広告審査に係る審査基準(案)より/日本貸金業協会

カードローン審査が甘い業者のまとめ

今回お伝えしたように、カードローンの審査は決して甘くはありません。

銀行カードローンなどの低金利ローンでは、保証会社による厳しい審査も実施されます。

ただし、利用条件を満たしていれば、審査通過についてそれほど心配する必要はないでしょう。

年齢と収入が安定していることなど、基本的な条件が揃っているなら、自信をもって申し込んでみてください。